Faktur Pajak Standar dan Faktur Pajak Pengganti

Istilah "faktur pajak standar" tidak lagi ada dalam dunia perpajakan. Faktur ini diartikan sebagai bukti adanya penarikan pajak. Sudah sejak tahun 2010 yang lalu, Indonesia tidak lagi menggunakan istilah ini. Istilah 'faktur pajak sederhana' juga sudah tidak lagi digunakan lagi.

Kini, istilah yang digunakan di Indonesia adalah faktur pajak saja. Istilah ini berlaku untuk segala jenis bentuk bukti pembayaran yang dahulu digunakan untuk pembuatan faktur pajak sederhana.

Faktur Untuk Pedagang Eceran

Faktur pajak standar memang tidak digunakan lagi, akan tetapi penyebutan untuk faktur pajak tetap berlaku. Bagi pedagang eceran kecil, mereka tidak akan mengenakan pajak pada pembelinya. Berbeda dengan para pedagang eceran berskala besar. Biasanya ada faktur pajak yang diberikan kepada para pembeli dalam partai besar.

Yang dimaksud dengan pedagang eceran ini, misalnya, gerai toko, warung, pedagang asongan, dan yang sejenis. Para pedagang eceran ini biasanya tidak melakukan transaksi seperti para pengusaha besar yang menawarkan produknya dengan cara membuat penawaran resmi, membuat kontrak, dan melakukan pembayaran dengan cara mencicil pada tempo waktu tertentu.

Untuk para pedagang atau pengusaha yang membuat surat penawaran, mengikuti tender atau pelelangan, tentu saja harus ada faktur pajak yang diserahkan kepada pembeli. Faktur atau utang ini diserahkan pada pembeli ketika transaksi terjadi.

Faktur ini tentu saja bisa dijadikan sebagai bukti kredit yang diberikan kepada pembeli. Dalam kegiatan perdagangan ini, nilai jual barang biasanya cukup besar hingga ratusan juta atau miliaran rupiah.

Barang-barang yang terkena pajak itu harus dilaporkan dengan cara membayarkan pajaknya. Misalnya, adalah barang impor. Ada beberapa persen pajak yang dikenakan kepada setiap barang impor.

Semestinya dengan adanya peraturan penarikan pajak ini, bangsa Indonesia bisa mempunyai kemampuan membayarkan utang luar negeri dan membiayai pembangunan. Sayangnya, banyak pajak yang tidak dibayarkan dan banyak juga pajak yang diselewengkan oleh para oknum yang tidak bertanggung jawab..

Bentuk Faktur Pajak

Pada dasarnya, bentuk faktur pajak standar atau faktur pajak itu tidak jauh berbeda. Didalamnya terdapat nama pembeli dan penjual bersama dengan nomor NPWP wajib pajak dan jumlah uang yang dibayarkan ditambah dengan pajak yang harus dibayarkan.

Salah satu contoh supermarket cukup besar yang membuat tanda terima transaksi belanja dengan cara mencantumkan pajak yang dibayarkan oleh pembeli adalah Lotte Mart. Supermarket atau biasa juga disebut dengan gudang rabat ini, memang memberikan harga barang yang cukup murah. Tapi pembeli harus membeli dalam partai yang cukup besar atau jarang bisa membeli dalam jumlah yang sedikit.

Dalam bukti pembayaran tertera harga barang yang ditampilkan di rak barang dan harga barang yang sudah terkena pajak. Pembeli bisa memperkirakan harga barang sebenarnya dengan menambahkan pajak yang harus dibayarkan.

Bukti pembayaran ini cukup transparan dan pembeli sebenarnya tidak akan merasa bingung dengan harga dasar yang belum dikenai pajak dengan harga yang sudah dikenai pajak.

Tanda bukti pembayaran dari supermarket satu ini memang berbeda dengan tanda bukti pembayaran dari supermarket atau dari tempat belanja lainnya. Kejelasan keterangan dalam bukti pembayaran itu membuat pembeli memahami bahwa apa yang sudah dibelinya sudah dikenai pajak.

Cara Bertransaksi Barang Kena Pajak

Biasanya sebelum transaksi dilakukan, penjual akan menyebutkan harga dasar dari barang yang akan dibeli pembeli. Harga dasar ini nantinya akan ditambah dengan pajak yang dikenakan pada barang tersebut. Misalnya, harga sebuah mesin untuk sebuah pabrik kelapa sawit adalah 300 juta.

Harga ini belum ditambah dengan pajak yang akan kenakan kepada barang tersebut. Kalau pajaknya 10%, artinya harga itu akan ditambah dengan 300 juta x 10%, sama dengan 30 juta. Dalam faktur pajak akan dikatakan harga barang 300 juta, ditambah dengan 30 juta, pajaknya. Artinya, barang tersebut harus dibayar 330 juta.

Para pembeli sudah maklum dengan harga ini. Jadi mereka sebenarnya sudah tahu bahwa setiap pembelian barang itu, ada pajak yang harus dibayarkan. Para pengusaha tentu saja tidak bisa mengelak pajak begitu saja karena pihak Dirjen Pajak sendiri mempunyai mekanisme tersendiri untuk melacak para pengemplang pajak.

Tuntutan hukum untuk para pengemplang pajak ini tentu bukan hal yang main-main. Selain denda, hukuman penjara bisa saja mereka dapatkan. Untuk itulah, sebaiknya memang setiap orang taat pajak dan berusaha untuk tidak melanggar pajak.

Transaksi yang telah mempertimbangkan biaya pajak sudah menjadi sesuatu yang lumrah saja sehingga tidak harus merasa kecewa kalau barang yang dibeli mempunyai harga yang cukup tinggi.

Jasa

Bagaimana dengan jasa yang diberikan? Misalnya, jasa penterjemahan atau jasa pemberian kursus bahasa Inggris? Adakah faktur pajaknya? Tentu saja ada. Faktur pajak standar yang berlaku, sama dengan faktur pajak lainnya. Pada tanda terima, tertera nama pembeli dan penjual yang merupakan wajib pajak.

Pajak yang dibayarkan tentu saja bergantung pada nilai transaksi yang berlaku. Begitu juga dengan anggaran pembangunan yang dibuat oleh pemerintah. Pada jumlah anggaran tertentu, pajaknya tertentu juga.

Tidak bisa anggaran pembangunan sama persis dengan dana yang sebutkan pada surat keputusan. Nilai pajak suatu anggaran misalnya, 15% juga mencapai satu miliar.

Jangan heran kalau ternyata biaya pembangunan sebuah gedung itu tidak sama dengan nilai anggarannya. Setiap ada transaksi, sebenarnya ada pajak yang harus dibayar.

Seorang penulis atau seorang peneliti yang menerima royalti, pajak yang harus mereka bayarkan adalah 15%. Tetapi pada praktiknya, ada saja pemberi royalti yang tidak menyertakan faktur pajak karena memang mereka tidak memotong pajak dari uang royalti yang dibayarkan.

Faktu pajak untuk royalti ini sederhana saja dan biasanya terdiri dari dua rangkap. Rangkap pertama untuk pemberi royalti dan rangkap kedua untuk yang menerima royalti.

Seorang penulis atau peneliti ini bisa dikatakan memberikan jasa dan bukannya menjual suatu barang. Hal intelektual inilah yang juga dikenakan pajak. Mengapa pajak royalti besar? Mungkin orang mengira bahwa setiap royalti itu disamakan dengan pajak barang mewah.

Semakin besar royalti yang diterima, semakin besar pajak yang harus dibayarkan. Apalagi pajak untuk para pemenang lomba tertentu. Pajaknya sama dengan royalti. Kalau menang lomba sebesar 100 juta, maka ada pajak royalti sebesar 15%. Artinya, uang yang diterima tidak utuh 100 juta.

Agar saling percaya, pihak yang memotong pajak itu memberikan faktur pajak sebagai bukti bahwa pajak memang dibayarkan. Sayangnya, tidak jarang pihak yang memotong pajak itu, tidak memberitahukan kepada pihak yang dipotong tentang potongan pajak yang dilakukan.

Mengingat masalah pajak ini merupakan sesuatu yang tidak terpisahkan dari kegiatan bisnis sehari-hari, setiap pelaku bisnis termasuk para konsumen, hendaknya memahami tentang hal ini. Semua ini untuk menghindari tertipu oleh oknum yang bermain di air keruh. Mereka memanfaatkan ketidaktahuan orang awam terhadap pajak pada umumnya atau terhadap faktur pajak standar atau faktu pajak.

Teknis Pembuatan Faktur Pajak Pengganti

Faktur Pajak Pengganti adalah faktur pajak yang dibuat apabila terjadi kesalahan atau kerusakan faktur pajak resmi oleh Pengusaha Kena Pajak (PKP) Penjual.

Misalnya, kesalahan pengisian atau penulisan NPWP, dan sebagainya. Pada kasus semacam ini, koreksi tidak boleh dilakukan dengan cara menghapus atau mencoret, tetapi dengan cara menerbitkan Faktur Pajak Pengganti.

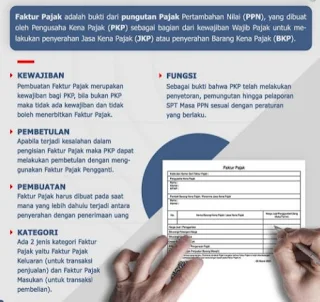

Faktur Pajak bisa diartikan sebagai bukti pungutan pajak yang dibuat oleh PKP. Istilah faktur pajak dikenal dalam dunia perpajakan Indonesia untuk keperluan Pajak Pertambahan Nilai (PPN). Pengusaha yang menerbitkan faktur pajak ini kemudian disebut PKP Penjual, dan faktur yang dikeluarkan merupakan pengakuan bahwa PKP Penjual telah memungut pajak dari pembeli.

Jenis-Jenis Faktur Pajak

Ada tiga jenis faktur pajak yang dikenal luas dalam perpajakan Indonesia, yaitu:

- Faktur pajak standar

- Faktur pajak gabungan

- Faktur pajak sederhana

Faktur pajak setidaknya harus memuat 6 aspek keterangan untuk disebut sebagai faktur pajak standar, yaitu:

- Nama, alamat, dan NPWP.

- Jenis barang atau jasa, termasuk di dalamnya harga jual dan potongan harga.

- PPN yang dipungut dari pembeli.

- PPnBM

- Kode, nomor seri dan tanggal pembuatan.

- Nama, jabatan, dan tanda tangan yang berhak.

Faktur pajak gabungan adalah faktur pajak yang meliputi penyerahan barang dan jasa yang kena pajak, dan dilakukan oleh PKP dalam satu bulan berjangka dari pembeli atau penerima yang sama.

Adapun faktur pajak sederhana adalah bukti pungutan pajak yang dibuat untuk menampung kegiatan penyerahan barang dan jasa kepada konsumen yang tidak diketahui identitasnya.

Teknis Pembuatan Faktur Pajak Pengganti

Teknis pembuatan faktur pajak pengganti diatur dalam Peraturan Direktur Jenderal Pajak No. PER-13/PJ/2010, yakni sebagai berikut:

Faktur Pajak Pengganti dibuat atas permintaan PKP Pembeli, penerima Jasa Kena Pajak (JKP) sebagai pengganti atas faktur pajak yang cacat atau rusak.

Dalam penerbitannya, dilaksanakan sebagaimana faktur pajak biasa sesuai kode serta nomor seri faktur pajak sesuai ketetapan yang berlaku.

Faktur Pajak Pengganti yang telah diisi, harus dilampiri faktur pajak yang cacat atau rusak tersebut.

Faktur Pajak Pengganti harus dibubuhi cap yang mencantumkan kode, nomor seri, dan tanggal dari faktur pajak yang cacat atau rusak tersebut.

Setelah penerbitan Faktur Pajak Pengganti, PKP Penjual harus membetulkan Surat Pemberitahuan Masa PPN, berikut masa pajak di mana kesalahan faktur pajak tersebut terjadi, dengan mencantumkan nilai sesudah penggantian dan mencantumkan nilai 0 (nol) pada kolom PPN, DPP, dan PPn BM.

Tata Cara Penggantian

Pengajuan penggantian faktur pajak bisa dilakukan PKP Penjual dalam bentuk permohonan tertulis kepada PKP Pembeli, ditambah dengan tembusan kepada Kantor Pelayanan Pajak di tempat PKP Penjual.

Berdasarkan permohonan dari PKP Penjual tersebut, maka PKP Pembeli membuat duplikasi atau fotokopi faktur pajak untuk dilegalisasi oleh Kantor Pelayanan Pajak tempat PKP Pembeli.

Duplikasi tersebut dibuat dua rangkap. Lembar pertama untuk KPK Penjual, dan lembar kedua untuk keperluan arsip Kantor Pelayanan Pajak yang bersangkutan.

Legalisasi diberikan oleh Kantor Pelayanan Pajak dengan memperhatikan Surat Pemberitahuan Masa PPN.

Demikianlah ulasan artikel tentang Faktur Pajak Standar dan Faktur Pajak Pengganti, semoga dapat menambah wawasan Anda.

Posting Komentar untuk " Faktur Pajak Standar dan Faktur Pajak Pengganti"